什么是DMI指标和ADX指标 |

|---|

DMI英文全称是Directional Movement Index,中文称为DMI趋向指标、DMI指数或DM指标,它由美国技术分析大师J. Welles Wilder在1978年所发明。此外,DMI指标也被称为ADX指标,ADX是Average directional movement index的简写。

DMI和ADX在设定和使用上是完全一致的,因此不少图表软件的指标列表中只会出现两者中的其中一个。

DMI 指标的原理是通过比较市场上升的平均幅度、下跌的平均幅度、以及平均波幅三者的关系,来衡量市场的趋势强弱和寻找交易的机会。

ATR指标和DM值 |

|---|

在进一步讲解DMI 指标之前,我们需先引入ATR指标和DM值的概念,它们都是DMI指标的一部分。

1). ATR指标

ATR 指标是Average True Range的缩写,其中文全称是真实波动幅度均值,亦由J. Welles Wilder所创造。

如其名称所示,在计算真实波动幅度均值时,首先要计算真实波动幅度,之后再其结果进行移动平均。当前K线的真实波动幅度为下方三者的最大值:

- 当前K线的最高价与最低价的距离;

- 前一根K线的收盘价与当前K线的最高价的距离;

- 前一根K线的收盘价与当前K线的最低价的距离。

在取得真实波动幅度的值后,将其进行移动平均便是ATR 指标的值。

假设要计算周期为14的ATR指标值,则其计算公式为:

|

|

上方的计算公式可以看出,ATR指标的值越大,意味著市场的波幅也越大。在许多图表软件中,ATR可以选择为一个单独的指标使用,用于指示市场是否处于超买或超卖水平。短线交易者可以参考它来寻找出场的时机,长线交易者则可以在更长的时间周期上使用它来判断趋势可能在什么时候出现调整。

例如在下图中红色方框所标记出的ATR指标的高点处,ATR值在创出阶段高点后,对应的K线走势都出现了回调盘整。

2). DM值

DM的全称是Directional Movement,中文称为动向变化值,它可以为+DM(上升动向)和-DM(下降动向)

- +DM = 当前K线的最高价 – 前一根K线的最高价

- -DM = 前一根K线的最低价 – 当前K线的最低价

注意:无论是+DM还是-DM的值都必须大于等于0,若计算结果为负值,则将其值改为0。DM值越大,代表市场的趋势越强。

DMI指标的构成和计算 |

|---|

DMI指标由三条线构成:

1). +DI线

+DI是The Positive Directional Indicator的缩写,即上升动向指数,其公式为:

|

|

关于移动平滑的概念,请参考MA移动平均线使用教学中的指数移动平均线(ema线)中的说明。

ATR代表市场的平均波幅,+DM的移动平均代表市场上涨的平均幅度,+ DI线则是市场上升的平均幅度与市场平均波幅的比例,反映了上升趋势的强弱。公式最后乘以100是为了能够更好的显示在图表上,+DI线的值会落在0到100之间。

2). -DI线

-DI是The Positive Directional Indicator的缩写,即下降动向指数,其公式为:

|

|

-DI线是市场下降的平均幅度与市场平均波幅的比例,反映了下降趋势的强弱。

3). ADX线

计算它之前首先要计算DX值(Directional movement index动向指数),其公式为:

|

DX值 = [(+DI 减去 -DI的绝对值) / (+DI 与 -DI的和)] × 100 |

|

ADX值 = 设定周期内的DX值的平滑移动平均值 |

从上方公式中不难看出,ADX线可以用来衡量趋势的强弱,但不能用来确认趋势的方向。

DMI指标的应用 |

|---|

1). ADX线数值的应用 – 判断趋势强弱

通常认为当ADX值低于25时,代表市场处于区间盘整中。ADX的值越高,市场的趋势就越强。

下图的案例中,图表的下半部份是DMI/ADX指标窗口。它包含三条曲线,蓝色的ADX线、黄色的+DI线和红色的-DI线。窗口还添加了一条红色水平线,用于标记数值为25指标值。可以看到,ADX线有三次明显运行在25下方,我们用黄色方框标记出这三部分,并也用黄色方框标记出对应的K线走势部分。很明显可以看到,对应的K线走势都是在窄幅的区间盘整。

2). +DI线和-DI线的交叉应用 – 确认入场买卖时机

- 当+DI线向上穿越-DI线时,代表设定周期内K线上涨的平均幅度大于下跌的平均幅度,是买进的交易信号;

- 当+DI线向下穿越-DI线时,代表设定周期内K线上涨的平均幅度小于下跌的平均幅度,是卖出的交易信号。

交易者可以同时参考ADX线来辅助确认信号,无论是上面哪种交叉情况,如同时ADX线向上杨,则代表信号越加强烈,预示后市上涨或下跌的空间越大。

需要注意的是,+DI线和-DI线的交叉应用仅适用于趋势行情中,对于区间盘整的行情有效性非常差。例如下图右半部分的K线明显是处于区间盘整的行情,此时对应的+DI线和-DI线纠缠在一起,它们的交叉并失去了参考意义。

3). DMI背离

DMI指标亦存在背离的情况,它也分为熊背离和牛背离:| 熊背离 | 市场价格创出新高,但+DI线和ADX线却没有跟随创出新高,预示著市场可能见顶 |

| 牛背离 | 市场价格创出新低,但-DI线却没有跟随创出新低,预示著市场可能见底 |

DMI指标参数 |

|---|

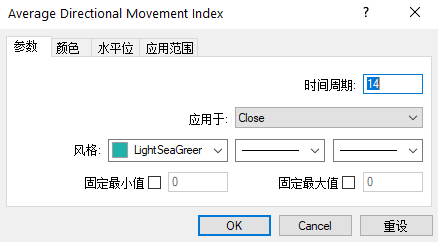

多数图表软件会默认使用14的周期参数,交易者可以根据自己的需求自行调整,通常直接使用默认参数即可。周期参数越小,指标对价格变化越敏感,但相应的假信号也越大;周期参数越小,指标对价格变化越迟钝,但相应的可靠性会更高。

在指标设定窗口,交易者还可以设定ADX线、+DI线和-DI线的颜色和粗细。

DMI指标的缺点 |

|---|

DMI指标是滞后指标,从其公式中便能看出它的计算过程涉及了多次平滑,平滑次数越多,指标值对价格变化的反应便越迟钝。因此DMI指标是一个中长线指标,并不适合短线交易策略。

此外,不少交易者会结合RSI指标与DMI指标一起使用,因为RSI指标对价格变化十分敏感,从而抵消DMI指标滞后性的缺点。