1

老是亏钱

在A股市场,7亏2平1赚的格局始终没有变过。其中2平的玩家,因为资金是有时间或机会成本,本质还是亏钱。这相当于股市是9亏1赚的凶狠博弈场,多数投资者注定是赔钱出局。

现实很残酷,9亏基本是散户,1赚基本是机构。我们来看一组统计数据:2016/1-2019/6期间,不管是小散、牛散,单个账户年化水平基本告负,而机构投资者则是大幅获益。

你要明白一个残酷的现实:市场不是提款机,而是血淋淋的屠宰场。

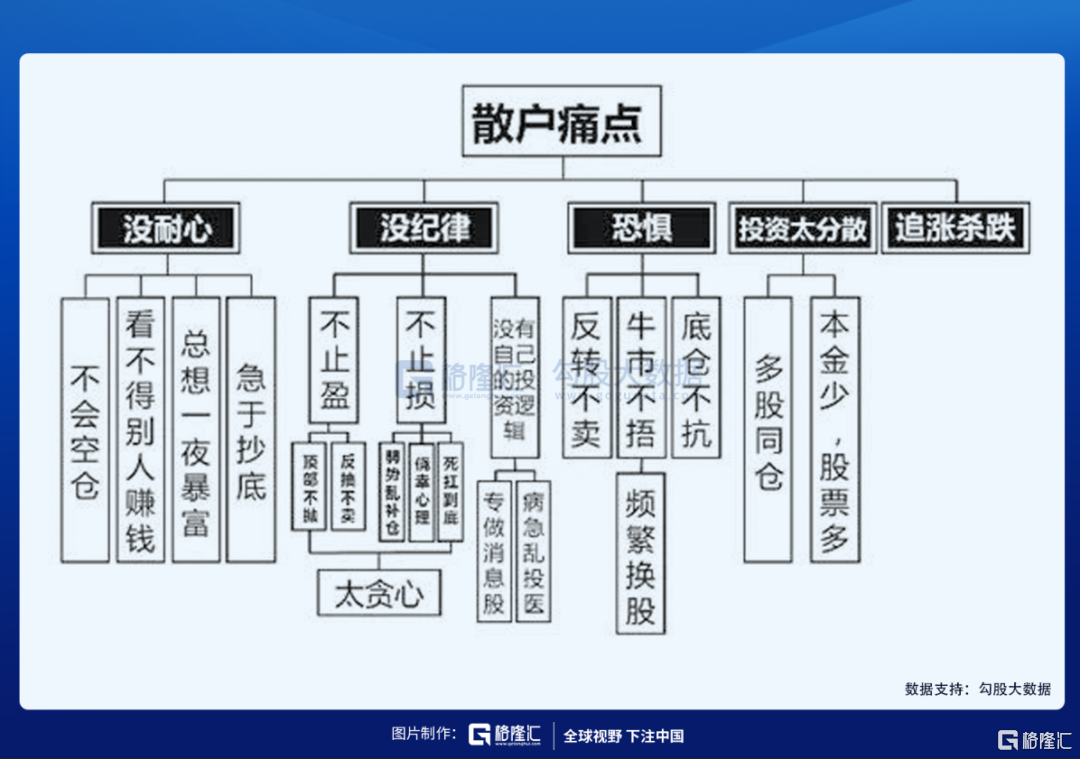

那么,问题来了,散户为何老是被宰割,亏钱出局呢?散户痛点多多,听所谓大师的、频繁追逐热点概念的、疯狂追涨杀跌的,胡乱想抄老底的,太多太多因素了。

但亏钱非常重要的一条是没有交易体系与逻辑,交易完全凭感觉。

为什么买这只股票,具体有什么交易逻辑?大多散户说不清道不明,因为我觉得它跌得足够多了,应该会反弹了。

应该……

这是小散户经常会犯的毛病,明明对公司不了解,也没深入研究过,只是加了自选股,观察过一段时间的股价走势,看K线趋势向上,冲动下就入场了……

运气好,短线赚点盒饭钱,运气不好,套个几年没商量。

另外,在股市调整或大跌的时候,散户交易者还容易犯一个错误——操作周期错配的问题。

本来打算做长期的(深度研究之后),结果来了一个大跌,慌了,割肉出局。本来就是来做个短线偷偷鸡,一个大跌被套,心理上过不去止损这一关,抱有侥幸心理,打算长期拿着,短线被逼着拿长期。结果,亏得一塌糊涂。

在A股市场,散户买股票亏钱成为了极为普遍的现象。买入之后,没多久浮亏,要么亏本割肉;要么死扛装死不看账户,等待漫漫熊途,一旦解套立马卖出,而卖出后股价一飞中天,气得直跺脚。这陷入了一个亏本-割肉、亏本-回本-卖出的死循环。

炒股难啊,真的难!

说一句打击你的话,投资实业、上班打工,做哪一行赚钱又容易呢?

2

扛不住波动

作为一个理性投资者,在A股市场交易,一般会考虑3个关键问题:

1)买入逻辑是什么?买入价如何?

2)卖出逻辑是什么?卖出目标价如何?

3)如何处理波动率的问题。

想清楚了三个关键问题,至少你就比大多散户投资者要强了。

第一条和第二条其实关键在于选择优质个股+择时买入或卖出。一般而言,外资重仓A股公司,基本面均优良,背后对应着核心竞争力和护城河。

但是,即便你是有数年经验的投资者,亦或是弃暗投明奉行价值投资的散户,对待股票大幅波动,依然是很难过去的一道坎。

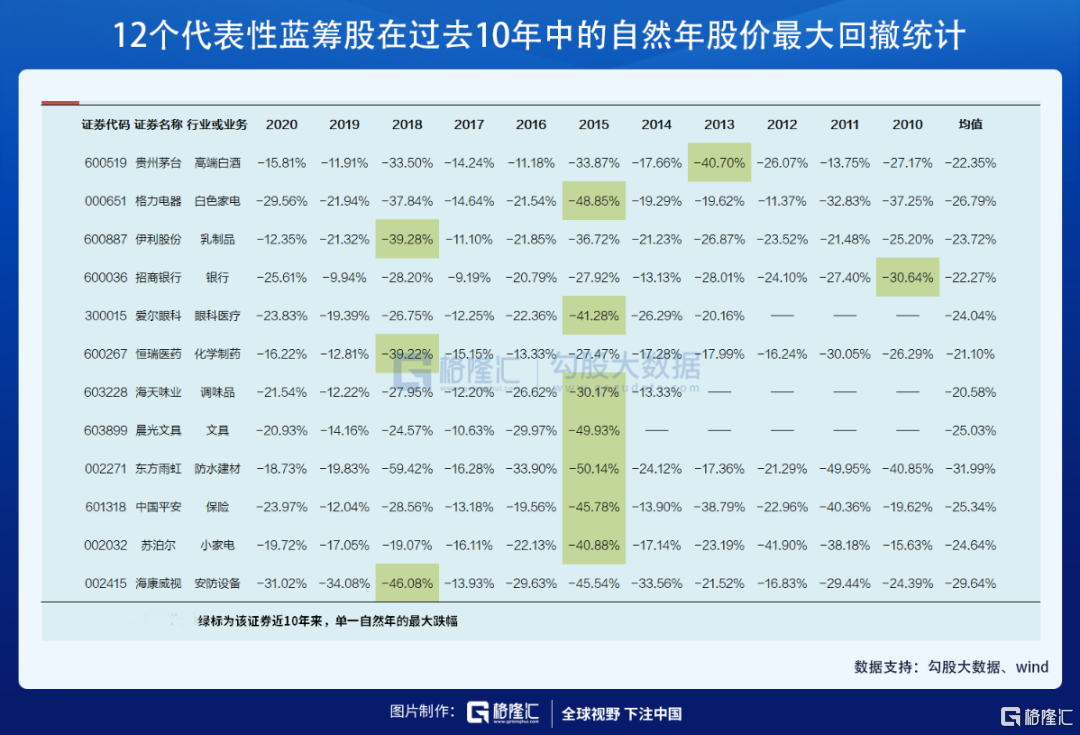

据Alpha,针对过去10年,12个行业,12家超级牛股,市值从几百亿到2万亿,每年平均回撤依然高达25%±5%。跌了25%,意味着要上涨33.3%才能回本。

并且,有的年份的波动回撤高达40%,甚至是被腰斩。比如,贵州茅台2013年回撤40%以上,恒瑞医疗2018年回撤近40%。

这可是实打实的优质大白马,更何况主板、中小板、创业板的一大堆垃圾股票呢?据Wind统计,2020年,自最高价下跌跌幅超过60%的有90家,超过50%的有319家,超过40%的有1000家,超过30%的有2193家。

什么概念?

高点回撤40%,占所有A股的25%,高点回撤30%,占A股的54%。这意味着你随便买入一只股票,波动回撤大跌超过30%的概率将占到一半以上。

不要说大跌30%了,很多散户投资者就连25%、甚至20%的回撤都扛不住。扛不住怎么办?答案很简单,在下跌过程中割肉出局。

波动率风险,这对于散户投资者是一个巨大考验,其实对于不差钱的机构投资者亦然如此。

3

生存法则

一路颠沛流离,波动中被无情甩下了车,默默含泪吃面。那么,如何才能在残酷的A股市场中生存下来呢?

其实有两条康庄大道。

1、弱者体系,拥抱绝对优质龙头

冯柳曾经说过:

“弱者体系就是假定自己在信息获取、理解深度、时间精力、情绪控制、人脉资源等方面都处于这个市场的最差水平,能依靠的只有时间、赔率与常识,我的整个投资框架都是立足于这个基本假设而建立起来的。”

对于绝大多数散户而言,理解股票的深度和广度差很多,根本就火拼不赢机构投资者,更别提超出市场的认知水平了。

我们要承认自己是市场的弱者,是被待宰的羔羊,那么怎么才能不被宰割呢?

弱者依附强者——丛林的生存法则。

什么是强者,就是A股最好的一批行业中最优质的一批龙头。比如白酒业的茅台五粮液,生物医药行业中的恒瑞医药,酱油行业中的海天味业,保险行业中的中国平安,家电行业中的美的格力。

只有依附好行业中绝对优秀龙头,才能在残酷的A股市场长期生存下来,才能活得很好。这是一条不错的路,机构投资者都在路上了,散户相对前者要弱得多,为何不跟上呢?

2、买好基金

即便是第一条路,同样不容易,会遭遇诸多困难,看看今年的海康、格力,你看懂了吗?大幅波动之下真的拿的住吗?

波动率的问题,仍然是一条绕不过荆棘之路。

巴菲特曾告诫过自己的妻子:我死后,请买指数基金。没错,对于多数散户而言,投资指数基金才是正确的归途。

指数基金,包括宽基类和行业类的指数,前者包括上证50、沪深300等,后者就更多了,包括优秀的消费、医药、新能源车等。

其实,海外投资者早就走上了投资ETF的道路了。根据美国投资公司协会(ICI),美国ETF资产管理规模自2007年以来以平均年化18%的速度增长,目前产品数量达到2045只,总规模3.7万亿美元。

当然,除了被动型指数,还有一些特别优秀的主动管理型基金,他们中部分是经历过时间和市场考验的,值得去定投。

4

尾声

投资,从来不是一件简单的事。

想要不亏钱,买绝对龙头长期拿着才是正道。想要获得超额收益,就需要不断进阶你的投资体系,超越市场的认知才可以,但能做到的,寥若星辰。

对于普通人而言,我们需要承认自己是弱者,要依附于强者,不要瞧不起一年20%的基金,长期能获得该回报率的又有多少呢?

对了,最后提醒一句,投资别忘做时间的朋友!